定投指数或其他基金,解决了入场问题,但是没有解决出场问题,这个问题比入场策略更加重要。当你傻傻的耐心坚持的投了几年,遇到牛市泡沫,还不退出,然后看着账户大幅缩水,心里还是有许多不甘的。作为一个左侧投资者,关键就在于卖出,是逐步退出,还是一次卖出,这个问题很难,因为人性的疯狂谁都说不准。个人还是坚持分批卖出,等待合适的指数,合适的估值,再分批进入或开始定投。在退出后,资产配置就应该在房产或者债券基金了。房地产实际上是一个很好的配置标的,还有国外的REITs,或者其他好的有保底的产品,耐心等待相对底部或者估值合理的底部(PE低于15),再开始。

仔细想想,用资产配置来思考每个类别的获利能力,就可以很好的解决退出问题,对比各类别的年回报,就能很好的选择了,总之,寻找那些不景气的还在坑里的类别资产,中长期持有。昨天看了本杰明·格雷厄姆价值投资祖师爷的《价值再发现》一书,作为对《证券分析》和《聪明投资者》两书最好的注解,从中可以看到他老人家在后期的思维变化。用持有资产的角度来考虑持有的股票,而不是盈利,市场夸大了盈利在决定价值中的作用。格雷厄姆的投资观是风险最小(有资产托底,有清算托底),收益最高(戴维斯双击)的好策略。下面为转载文章:

1、稳定的现金流;

2、坚持(至少扛完一个周期);

3、合适的止盈(退出机制)。

前两条得靠自己、咱也不多说了,今就深聊下第3条“定投止盈策略”,该思路不仅用于止盈不止损的定投,对倾向左侧交易的价值投资者、也有一定参考意义。

本人一向不赞同傻傻的定投几十年,除非你忙到没时间(可能么)、也累到啥都不想学(真的懒)。大A股长期“熊长牛短”,留给你悠哉哉止盈的时段并不多,因此退出机制尤为重要。现阶段仍处熊市,建议各位都早作打算(别低估自己牛市中的贪婪程度)。

一、指数水位法:

1、按估值区间:个人推荐★★★★

指数的高低,每个人的看法不同。可按板块的PE、PB、ROE、股息率等自定义,如PE<10增投、10-20标准定额、20-25减投、>25-30分批撤出等等,类似思路是不错的方案。

切忌:拿着中小创、只看上证指数;拿着行业板块、只看主板指数。

缺点:水位自设,需具备相对全面的金融知识&大局观。

2、按指数点位:个人推荐★★

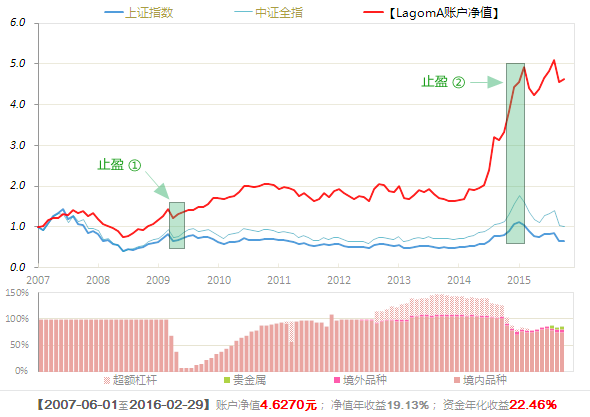

比如死磕上证5000,深圳2万点等硬指标。譬如Lagom定投2009年止盈①,详见图1

缺点:刻舟求剑,时间拉长必然水位失真。

二、目标收益法:

1、按年化收益:个人推荐★★★★

给逐期投入的本金,设定一个长期年化收益目标(如年化20%、30%等),到达预定目标后逐批止盈。年化收益计算详见博文“Excel三招,算清投资复利”。

注:只投几期的同学、暂勿启用年化目标。初期筹码过少、年化50%都没多大意义。

2、全仓收益目标:个人推荐★★

比如全仓资金+50%或翻倍后卖出。因其统计简便,N多新手热衷此方法。但未限定周期,2年翻倍和10年翻倍、实际回报率相去甚远。

三、其他策略:

1、价值平均策略:个人推荐★★★★

在每月投入基础上、增设资产增速轨迹、定期按目标值调仓(跌/增投、涨/减持或卖出),是个自带止盈过滤的智能定投策略。有兴趣的可翻阅《价值平均策略:获得高投资收益的安全简便方法》Michael E.Edleson。

2、技术指标辅助:个人推荐★

如有效跌穿180日线、年线等指标,全清后定投下一轮。建议仅辅助参考!

3、综合性策略:个人推荐★★★★★

结合各指标、自定义几个阈值,同时或分别到达后逐批减仓。譬如Lagom定投实盘2015年止盈②,详见图1

图1:[Lagom定投实盘]止盈位

聊聊,定投如何止盈

止盈①:【指数水位】上证最低点的两倍处1664点*2=3300区间、分3期止盈(100%降至9%仓);

止盈②:【综合策略】定投市值>180万/年化25%/估值到上轨后、分3期止盈(140%降至72%仓)。