港股死水一潭,但因为有深港通开通在即的刺激,国企H股相对较低的估值,是今年投资ETF的重头戏了。现在基本上已经把大部分的ETF轮动到这个指数上了,因为其他如标普500、德国30、中国互联等已经在相对高位了,等待它们调整完毕再上路。哪里有坑哪有我,哪里有便宜货哪有我,我的ETF投资策略。

恒生国企指数,目前热恋中,不免情人眼里出西施,多看了几眼,需要用冷血的数字来规避荷尔蒙干扰。

截止目前收盘(2016-8-26),盘点如下:

一、现状概况:

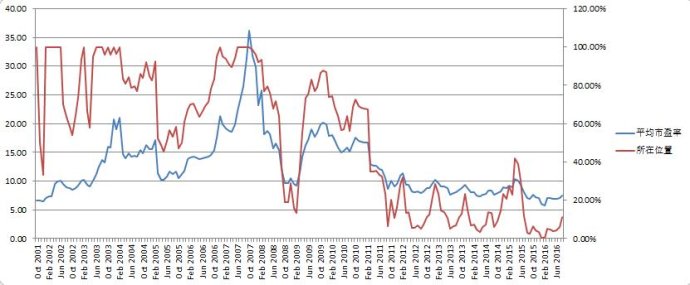

目前收盘9550.04,从最低点7498.81已上涨27.35%,离高点14962.74还有56.68%的距离,离夏季门槛10884.88还有13.98%的上涨空间。

PE 7.53,PB 0.88, 股息率 3.9%,

ROE 13.02%,分红率 31.07%,

历史长期ROE 16.29%,

成分股加权R15得分:85.84。

从表中可以看会,此指数几乎汇聚了一批中国最赚钱的较大公司,平均ROE达到13%,远远超过社会平均资产收益率,平均派息达到30%,表明赚到的钱是真金白银,不是玩虚的。历史长期ROE达到16.29%,目前低于此值,说明目前是处于相对低谷,部分还在下降通道,部分已经趴到了地上。加权R15得分达到85分,说明他们超过了85%的公司,他们代表着中国,并且是中国所有公司中金字塔最好的前15%公司,平均资产增长注定会超过GDP增长(一个中国社会平均增长的代表值)。这就是国企指数。

我们可以看到,国企指数无论从PB还是PE都是最低的估值,尤其是相对于非美国的其他三个指数,这些相对优质的资产却获得了更低的估值,这到底是机会还是陷阱呢?相信每个人都会有自己的判断。

三、按个股盘点

假设把国企指数看成一只股票,我们按《好股票十大指标》来分析一下它的投资价值:

基本面指标:

1、净资产收益率(ROE)

目前ROE 13%,似乎不符合15%的条件,但考虑到他是一只宽基指数,其实12%的标准就差不多了。再加上其长期ROE为16%,我给他一个转身。

2、毛利率

由于主要是金融行业占大头,此项不适合。

3、负债率

同上,不适合。

4、分红率

分红率31.07%,符合条件。

5、公司前景

因为它背靠的母亲是中国,所以投资国企指数等于投资中国,一个拥有亿万勤劳聪慧的中国人民的中国,一个从来不知第二为何物的中国,一个注定要重回世界之巅的中国。既然看好中国,必须给他一个转身。不看好中国,一切都是浮云。

估值指标:

6、市净率(PB)

目前PB 0.88,按ROE、分红率估算其合理PB为1.6,如此严格来说0.8才符合条件,目前只能算勉强符合。

7、市盈率(PE)

目前PE 7.53,按ROE、分红率挂算其合理PE为11.76,不符合。话说回来按此条件需要低于5.88才能符合,历史上不超过5天符合这条件。

按长期平均PE 13.01,需要6.5以下,所以也不符合。对于指数来说,只有冬天才有可能达到这个条件,春天太难,所谓鱼和熊掌不可兼得,要想万物复苏就得舍弃掉一些。

市场指标:

8、长期低点

冬天刚过,春天已来,符合。

9、中期趋势

春天已来,符合。

10、短期买点

未在轨道下端短期不是最好买点,不符合。

综上,10大标准,5条符合,1条勉强符合,2条不符合,2条不适用。结论,按下了葫芦起了瓢,仅仅从条件来说,历史上最好的情况也只是比今天多一个符合(最低点时,第9个条件不符合)。所以对于这只股票来说,如此已接近他完美的情况,再奢求更多显得贪婪了。

总体结论,现在的恒生国企指数,就像刚长出两只翅膀的雏鸟,或许还需要时间蹒跚学步,或许还需要时间渐丰羽毛,或许还需要时间练习飞翔,也许还会不停跌倒,但练习得越久,积累的能量越大,将来飞得越高,注定有一天它会展翅飞翔.

转载:http://blog.sina.com.cn/s/blog_81a0a52e0102wmj4.html